Börsenrückblick 2023

Liebe Kund:innen, liebe Investor:innen,

die gute Nachricht schon mal vorweg: Das Anlagejahr 2023 war ein gutes! Aber warum konnte das vergangene Jahr trotz weiter anhaltender und neuer Kriege sowie überdurchschnittlichen Inflationsraten und mit wirtschaftlichen Rückgängen so erfolgreich werden?

2023 brauchte man gute Nerven und gutes Durchhaltevermögen. Doch wem das gelungen ist, durfte sich über ein gutes Jahr an der Börse freuen. Fast alle Aktienindizes bzw. Märkte haben sich positiv entwickelt. Anfang des Jahres spürte man, wie die Ängste rund um die Energieengpässe und Inflationsdruck nachgelassen haben. Zudem stand eine moderate Zinspolitik in Aussicht. So stiegen die Börsenkurse nach dem schlechten Vorjahr schnell an. Darauf folgten Turbulenzen der regionalen US-Banken die dem Börsenmarkt nicht gut bekamen. Aufschwung an der Börse brachten die technologischen Unternehmen aus den USA. Sie waren daran beteiligt, dass die Wirtschaft der USA trotz hoher Inflation und hoher Zinssätze stabil bleiben konnte. Alleine in den Top-100 stärksten Unternehmen der Welt aus dem Jahr 2023, stammen 25 Unternehmen aus dem technologischen Bereich. Zusammen konnten sie einen Anstieg von 60 Prozent verzeichnen. Auch zwei deutsche Unternehmen haben es mit Siemens und SAP in die Liste der Top-100 geschafft. Dieser Boom der durch die Technologie und der stark weiterentwickelten KI-Branche ausgelöst wurde, kann in den kommenden Jahren eine gute Chance für Deutschland bzw. Europa sein, verlorenen Boden aus den letzten Jahren gut zu machen.

Mitte des Jahres stieg auch der DAX trotz Angst vor negativem Wirtschaftswachstum und fallendem Bruttoinlandsprodukt weiter an. Kurz darauf werden die Aktienmärkte global geschwächt, weil die Ratingagenturen eine Bonitätsherabstufung der USA beschließen und der Außenhandel Chinas sich schwächer als erwartet entwickelte.

Kurze Zeit später erfolgte der furchtbare Angriff der Terrororganisation „Hamas“ auf Israel. Der Aktienmarkt fällt fast 6 Wochen lang, bis die US-Notenbanken Zinspausen ankündigen und die Inflation nachlässt. Nach den historisch stärksten Zinsanstiegen fällt sie in den USA auf 3,1 %, und in Deutschland auf 3,5%. Dadurch konnte der Markt sich stabilisieren und der DAX erreichte nach einem Jahresendspurt Mitte Dezember ein neues Allzeithoch.

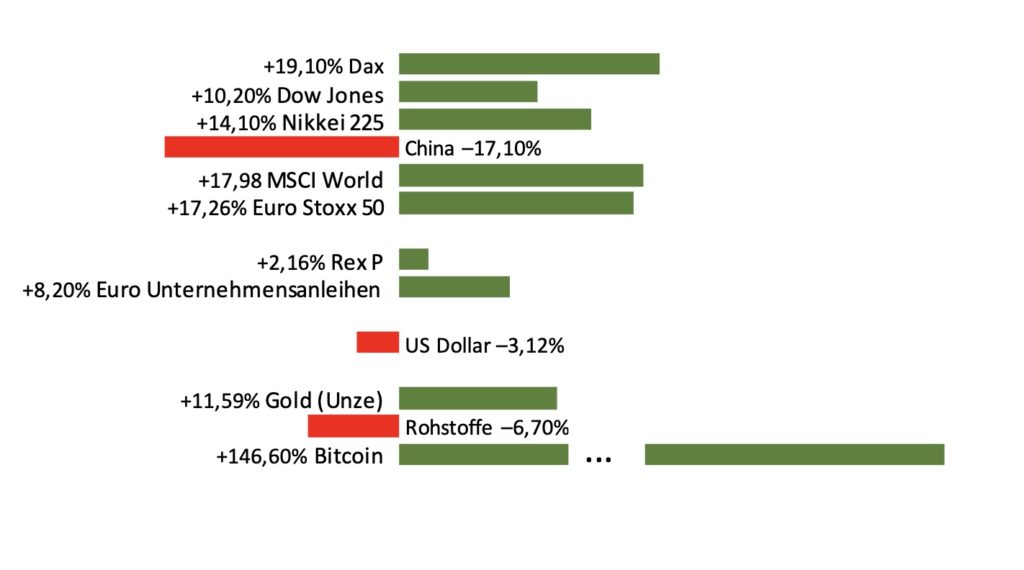

Im vergangenen Jahr gab es wie immer Gewinner und Verlierer. Der Sieger war mit Abstand die Kryptowährung Bitcoin, der letztes Jahr einen Anstieg von 146% verzeichnen konnte. Gegenüber liegend war das letzte Jahr weniger erfolgreich für die Öl-, Rohstoff- und Gesundheitsbranchen mit Abschlägen von 20%. Die Wachstumsregionen Asiens zeigten auf wie wichtig eine breite Streuung ist. Während viele Kurse in den verbleibenden Wachstumsländern fielen, war es für die Aktienmärkte Indien, Taiwan und Südkorea möglich eine positive Steigung von 20% zu erzielen. Durch diese Zahlen ist es möglich gewesen den MSCI Emerging Markets mit einem Plus von 1,8% in den Jahreswechsel zu schicken.

Investitionen im nachhaltigen Sektor mit Branchenzweigen wie erneuerbaren Energien, Solar und Wasserstoff waren im Jahr 2023 ebenfalls nicht von Erfolg gekrönt. Fast alle Aktien aus diesem Bereich sind gefallen und hatten ein sehr schlechtes Jahr. Aber unter Berücksichtigung der weltweiten Energiewende und staatlichen Programmen zur Dekarbonisierung, werden diese Geschäftszweige in Zukunft immer relevanter sein. Die Berücksichtigung dieser Unternehmenszweige hat darum auch in ihrem Portfolio seine Daseinsberechtigung, auch wenn es im letzten Jahr wenig Anlass zur Freude gab.

Der S&P 500 konnte letztes Jahr auch ein erfolgreiches Jahr feiern. Doch wenn man sich genauer die Performance und dessen Treiber anschaut sieht man, dass die sogenannten Big-7, die Mega Caps aus dem Technologie Sektor nicht nur maßgeblich den Index der 500 stärksten Unternehmen der USA sondern auch viele anderen weltweiten Indizes getragen haben. Apple, Microsoft, Amazon, Nvidia, Alphabet, Meta und Tesla haben über 25% Gewicht im S&P 500 und leisteten einen Performance Beitrag von 79%. Ohne diese Performance hätte der Index lediglich ein Plus von circa 5% statt den erreichten 22% erzielt. Ihre Portfolios sind breiter aufgestellt als einige Indices es ermöglichen. Auch wenn es verlockend klingt, aber sollten die Big- 7 mal nicht performen, sehen die Zahlen vom S&P 500 deutlich schlechter aus.

Das Thema Zinsen hat uns letztes Jahr wieder rund um die Uhr begleitet. Nachdem die EZB am 21. Juli 2022 das erste Mal den Leitzins angehoben hatte, folgten bis letztes Jahr 10 Zinsschritte auf nunmehr 4,5%. Grund: Die hohe Inflation. Diese konnte wie oben beschrieben aber mit diesen Maßnahmen deutlich gesenkt werden. Inzwischen sind Zinspausen eingelegt und es wird hier und da schon über mögliche Zinssenkungen spekuliert. Durch die Zinswende im vergangenen Jahr können wir nach einem Jahrzehnt sagen: Die Rentenmärkte sind zurück. Mit den nun erreichten Renditeniveaus stehen die Aussichten gut, auf erfolgreiche Jahre im Rentenmarkt. Sollte es im kommenden Jahr tatsächlich erste Leitzinssenkungen geben, sollten laufende Erträge zwischen 3,5% und 7% je nach Anlagesegment realistisch sein.

Fazit: Die Aktienmärkte haben uns auch 2023 wieder gezeigt, dass Ruhe und Gelassenheit die besten Ratgeber für langfristigen Erfolg sind. Das zahlt sich trotz teilweiser hoher Schwankungen aus. Es gibt wieder Zinsen und diese werden den Portfolios endlich wieder konstante Erträge bescheren. Gerade für konservative Depots mal eine gute Nachricht.

Hier die Ergebnisse ausgewählter Märkte für 2023 (Ergebnisse alle in Euro):

Eine schöne winterliche Woche wünscht Ihnen das Team der Müller & Veith Investment GmbH.